سبدگردانی چیست؟ تفاوت سبدگردانی و صندوق سرمایه گذاری در چیست؟

سبدگردانی چیست؟ تفاوت سبدگردانی و صندوق سرمایه گذاری در چیست؟ با توجه به طبیعت نوسانی بازار بورس تخصیص همه سرمایه به یک سهم ریسک بسیار بالایی دارد. برای همین سرمایهگذاران روی چند سهم سرمایهگذاری میکنند و به اصطلاح یک سبد سرمایه گذاری تشکیل میدهند. سبدی که نیاز به مدیریت یا سبدگردانی دارد.

سبدگردانی کار سادهای نیست، جابهجا کردن سرمایه بین چند سهم و خرید و فروش آنها، طوری که ریسک پایین، سود بالا و ضرر کمترین مقدار باشد، این کار نیاز به دانش و تجربه و صرف وقت دارد. برای همین شاید بعد از سالها سرمایهگذاری و تحمل ضررهای سخت، بشود گفت یک نفر میتواند سبدگردان باشد و سبدگردانی کند.

تعریف سبدگردانی

سبدگردانی به انگلیسی (Portfolio Management Service) عبارت است از: «تصمیم به فروش، خرید و یا نگهداری اوراق بهادار به نام سرمایهگذار معین توسط سبدگردان، در قالب قراردادی مشخص، به منظور کسب سود برای سرمایهگذار.» اما سبدگردانی به زبان ساده یعنی یک سبدگردان مسئولیت مدیریت سهام سرمایهگذار را بر عهده میگیرد و به نیابت از او و با استفاده از دانش و تجربهای که دارد، عملیات خرید، فروش و نگهداری سهم یا اوراق بهادار را انجام میدهد به همین دلیل به سبدگردانی مدیریت پرتفوی نیز گفته میشود.

سبدگردان تلاش میکند سهام و اوراق بهادار را به گونهای خرید و فروش کند که سرمایهگذار بیشترین سود و کمترین ضرر را ببرد، چرا که درآمد سبدگردان نیز به میزان سود سرمایهگذار بستگی دارد.

لازم به ذکر است که سبدگردان یک شخص حقوقی است، نه حقیقی. در حال حاضر هم فقط کارگزاریها و چند شرکت سبدگردانی از سازمان بورس و اوراق بهادار مجوز فعالیت دارند، پس قبل از سپردن سرمایه به یک سبدگردان، باید از داشتن مجوز رسمی او اطمینان پیدا کرد.

شرایط سبدگردانی

سبدگردان وظیفه دارد پیش از خرید سهام برای سرمایهگذار، از مقدار ریسک پذیری او اطلاع پیدا کند تا بداند چگونه سبدی برای سرمایهگذار بچیند که رضایت بیشتری داشته باشد. بر اساس این ریسک پذیری، سبدگردان میزان خرید سهام از بازار بورس یا سایر اوراق بهادار را سازمان دهی میکند. توافقات بین سبدگردان و سرمایهگذار و همچنین درصد سودی که نصیب سبدگردان میشود، در قالب یک قرارداد بین سبدگردان و سرمایهگذار ثبت میشود.

مواردی از قبیل میزان تعهدات سبدگردان در قبال سرمایهگذار، میزان کارمزدی که سرمایهگذار به ازای دریافت خدمات باید به سبدگذار پرداخت کند و نحوه گزارش دهی سبدگردان به سرمایهگذار نیز در این قرارداد ذکر میشوند.

همچنین میزان حداقل سرمایه برای سبدگردانی است که از طرف شرکت سبدگردان تعریف میشود.

به عنوان مثال یک نمونه قرارداد سبدگردانی میتواند شرایط زیر داشته باشد:

- قرارداد یکساله است و امکان فسخ آن طی این مدت وجود دارد.

- سود سبدگردان 10% از سود بدست آمده برای سودهای بالای 20% است

- قرارداد در شرکت سبدگردانی تحت نظارت سازمان بورس منعقد خواهد شد.

- حداقل سرمایه برای سبدگردانی چقدر است؟

حداقل میزان سرمایه برای بهرهمندی از خدمات سبدگردانی توسط شرکت سبدگردان مشخص میشود. بنابراین نمیتوان عدد قطعی برای حداقل میزان سرمایه اعلام نمود زیرا هر شرکت سبدگردان با توجه به سیاستهای مالی که دارد حداقل میزان سرمایه متفاوتی را تعریف میکند. اما حداقل سرمایه معمولا یک میلیارد تومان به بالا میباشد.

درصد سود سبدگردانی چقدر است؟

سود سبدگردانی عددی مطلق نیست زیرا بازار بورس غیرقابل پیشبینی است پس نمیتوان سود تضمینشدهای را برای آن تعریف کرد. بنابراین سازمان بورس به هیچ شرکت سبدگردانی اجازه تضمین سود را نمیدهد و اگر شرکتی این کار را بکند کاملا غیرقانونی است.

با این حال اغلب شرکتهای سبدگردان سعی میکنند سودی بالاتر از سود بانکی را برای سرمایهگذار محقق کند، زیرا در غیر این صورت سودی به سبدگردان تعلق نمیگیرد. (میزان سود باید بیشتر از مقداری از پیش تعیین شده باشد تا مقداری از آن به شرکت سبد گردان تعلق بگیرد.) بنابراین مدیران شرکتهای سبدگردانی حداکثر تلاش خود را برای کسب سود انجام میدهند.

ساختار هزینه و کارمزد سبدگردانی

سبدگردان بابت ارکان، هزینهای از سرمایهگذار دریافت نمیکند؛ یعنی هزینه مدیریت، حسابرس و نرم افزار که صندوق سرمایهگذاری از سرمایهگذاران دریافت میکند، به عهده سبدگردان است.

اما سبدگردان متناسب با عملکرد سبد از سرمایهگذار کارمزد میگیرد. کارمزد شامل یک نرخ ثابت کوچک بابت مدیریت سبد به علاوه یک نرخ متغیر به شرط عبور از یک درصد سود است.

این توافق هم در قرارداد اولیه ثبت میشود. به عنوان مثال نمونهای از شرکتهای سبدگردانی برای سرمایههای بیش از 1 میلیارد و 500 میلیون تومان کارمزد ثابت را دریافت نمیکند. و همچنین کارمزد متغیر آن برای سود زیر 20% نیز دریافت نمیشود.

برای سودهای بالای 20% میزان سود هرچقدر که باشد اختلاف آن با 20% محاسبه شده و 20% از آن مقدار اختلاف به کارگزاری تعلق میگیرد. برای بیان سادهتر این شرایط را با مثالی عددی بررسی میکنیم.

فرض کنید شما 2 میلیارد تومان در این شرکت سبدگردانی سرمایهگذاری نمودهاید. اولا به این دلیل که سرمایه شما بیش از یک میلیارد و 500 میلیون است کارمزد ثابتی از شما دریافت نمیکند.

حال فرض کنید پس از یکسال 50% سود کردهاید و سرمایه شما 3 میلیارد تومان شده است. با این حساب اختلاف بین 50% تا 20% محاسبه شده (یعنی 30%) و 20% از این 30% (20%*30%) یعنی 6% در اختیار شرکت سبدگردان قرار میگیرد.

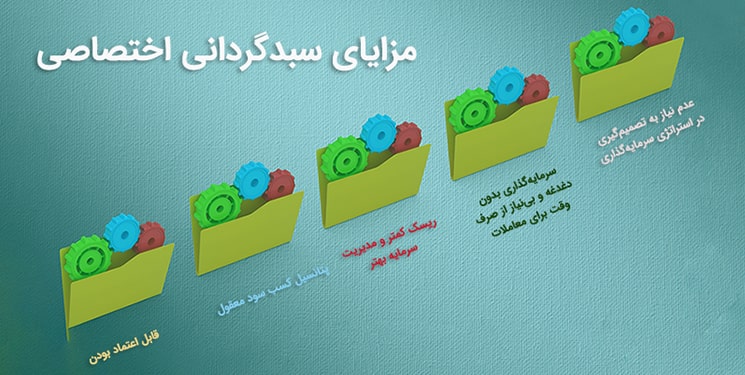

مزایای سبدگردانی اختصاصی چیست؟

شاید بتوان گفت تمام مزایای این روش سرمایهگذاری به میزان دانش و تجربه سبدگردان در مقابل سرمایهگذار برمیگردد، مزایای سبدگردانی اختصاصی عبارتند از:

عدم نیاز به تصمیمگیری در استراتژی سرمایهگذاری:

این مزیت مخصوص کسانی است که دانش کافی برای سرمایهگذاری ندارند و از طرف دیگر میخواهند از سود بازار سهام عقب نمانند. این گروه میتوانند سرمایهشان را در اختیار سبدگردان قرار دهند تا او بهترین سرمایهگذاری را انجام دهد. البته صندوقهای سرمایهگذاری هم این مزیت را دارند، اما روششان فرق میکند.

سرمایهگذاری بدون دغدغه و بینیاز از صرف وقت برای معاملات:

سرمایهگذاری در بازار سهام نیازمند رصد لحظهای است تا در صورت نیاز، خرید و فروش انجام شود و میزان سود به حداکثر و میزان زیان به حداقل ممکن برسد. اما همه نمیتوانند به مقدار لازم وقت بگذارند، پس سپردن کار به سبدگردان میتواند همان نتیجه را داشته باشد.

ریسک کمتر و مدیریت سرمایه بهتر:

یک سبدگردانِ خوب میداند سرمایه را به چه سهامی تخصیص دهد و مدیریت کند تا ریسک سرمایهگذاری به حداقل برسد و مدیریت سرمایه به نحو احسن انجام شود.

پتانسیل کسب سود معقول:

از آنجایی که درآمد سبدگردان ارتباط مستقیمی با سود سرمایهگذار دارد و به صورت درصدی است، سرمایهگذار میتواند مطمئن باشد از اینکه سبدگردان تمام تلاشش را برای سود حداکثری او میکند. همچنین اگر سود سالیانه سرمایهگذاری از سود بانکی کمتر باشد، سبدگردان کارمزد متغیر را از مشتری دریافت نمیکند.

استفاده از خدمات سبدگردانی مناسب چه افرادی است؟

تمامی افراد حقیقی و حقوقی که علاقهمند به سرمایهگذاری در بورس و سایر اوراق بهادار و کسب سود هستند اما وقت و دانش کافی برای ورود به بازارهای مالی را ندارند، میتوانند با استفاده از دانش متخصصان شرکتهای سبدگردانی در کنار شغل اصلی خود بدون صرف وقت در این بازارها نیز سرمایهگذاری کنند.

تفاوت سبدگردانی و صندوق سرمایه گذاری

مهمترین تفاوت سبدگردانی با صندوقهای سرمایهگذاری این است که در سبدگردانی خود سرمایهگذار مالک سهام و اوراق بهادار خریداری شده در سبد سهامش است و سبدگردان به وکالت از او عملیات خرید و فروش را انجام میدهد، در حالیکه در صندوق های سرمایه گذاری، سرمایهگذار به صورت غیرمستقیم مالک سهام و اوراق بهادار خریداری شده توسط صندوق است و مدیر صندوق با جمع آوری سرمایههای سرمایهگذاران، خرید و فروش انجام میدهد.

در سبدگردانی یک سبد بصورت اختصاصی به هر فرد تخصیص داده میشود در واقع یک سبد متشکل از سرمایه فقط یک فرد است. اما در صندوقهای سرمایهگذاری سرمایه افراد مختلف (نه یک فرد) جمع آوری شده و در صندوق قرار میگیرد.

هزینههای خدمات سبدگردانی به این علت که بصورت اختصاصی برای شما سرمایهگذاری انجام میدهند بالاتر از صندوقهای سرمایهگذاری است که سرمایه بصورت جمعی میباشد و هزینههای آن بین افراد تقسیم میشود.

سبدگردان خرید و فروش را بسته به ریسک پذیری شخص سرمایهگذار انجام میدهد که مختص خود اوست، در حالی که مدیر صندوق، خرید و فروش را با توجه به سود و زیان و ریسک پذیری کل سرمایهگذاران صندوق انجام میدهد و معمولا خرید با پایینترین ریسک را در نظر میگیرد.

یک تفاوت دیگر این دو روش سرمایهگذاری در حداقل مقدار سرمایهگذاری است. در صندوقهای سرمایهگذاری با خرید یک واحد سرمایهگذاری که در صندوقهای با درآمد ثابت حدود 100 هزار تومان است، میتوان وارد بازار سرمایهگذاری شد، در حالی که برای استفاده از خدمات یک سبدگردان معمولا، نیاز به سرمایهگذاری حداقل 1 میلیارد تومان است. بنابراین اگر وقت و دانش و پول کمی برای شروع دارید، صندوقهای سرمایهگذاری گزینه بهتری برای ورود به بازار هستند.

تفاوت بعدی مربوط به دریافت کارمزد و درصد سود است. دریافت کارمزد و سود سبدگردان همانی بود که پیشتر گفته شد، اما تقسیم سود در صندوقها به میزان واحدهای سرمایهگذاری که سرمایهگذار خریداری کرده است بستگی دارد و به همان نسبت تقسیم میشود. خرید و فروش سهام و اوراق بهادار در صندوقها به صورت جمعی و تقسیم سود هم به شکل جمعی صورت میگیرد. بنابراین مدیر صندوق از سود سرمایهگذاران برای خودش برنمیدارد و هزینه خدماتش را تنها به صورت کارمزد دریافت میکند.

انتخاب بهترین شرکت خدمات سبدگردانی

شرکتهای سبدگردانی عملکرد متفاوتی در بازدههای زمانی مختلف دارند، ممکن است عملکرد یک شرکت در یک بازه بسیار خوب بوده باشد اما در بازهای دیگر عملکرد خوبی نداشته باشد. بنابراین برای انتخاب بهترین گزینه باید از شرکت انتخابی خود بخواهید که میزان بازدهی شرکت در بلند مدت مثلا یک بازه زمانی چهار یا پنج ساله را در اختیار شما قرار بدهد و با توجه به گذشته صندوق تصمیم بگیرید.

در حال حاضر سبدگردان کارگزاری مفید، سبدگردان آسمان، کاریزما، آگاه، مفید، الماس، هدف، سهم آشنا و … از جمله شرکتهای سبدگردانی خوب ایران هستند.

نحوه سرمایهگذاری در شرکتهای سبدگردانی

برای شروع سرمایهگذاری در شرکتهای سبدگردانی ابتدا باید شرکت مورد نظر خود را انتخاب کنید. بسیاری از کارگزاریها در حال حاضر مجوز سبدگردانی دارند. بنابراین باید به کارگزاری مطمئن که دارای مجوز است مراجعه و قرارداد همکاری امضا نمایید.

این قرارداد بطور رسمی و مطابق با فرمت ارسالی سازمان بورس و اوراق بهادار است و بین شرکت سبدگردانی و سرمایهگذار بسته میشود.

پس از انعقاد قرارداد کد بورسی برای سرمایهگذار صادر میشود، این کد بنام سرمایهگذار است اما شرکت سبدگردان با استناد به قرارداد فی مابین با اختیار خود معاملات را با آن کد بورسی انجام میدهد.

نتیجهگیری

سبدگردانی یکی از روشهای سرمایهگذاری در بازار سهام و اوراق بهادار بصورت اختصاصی برای هر فرد و با استفاده از دانش تیمی متخصص است. یعنی سبد سهام با توجه به میزان ریسک پذیری سرمایهگذار پر میشود که در عین حال میتواند از دانش و تجربه یک متخصص استفاده کند. این روش در کنار صندوقهای سرمایهگذاری دو ابزار مالی نوین برای سودآوری افرادی است که وقت و دانش کافی برای سرمایهگذاری مستقیم ندارند.

نظرات کاربران