بورس انرژی چیست؟

بورس انرژی چیست؟ یکی از بهترین و شفافترین مکانیزمهای قیمت گذاری محصولات، عرضه آنها در بورس میباشد، در اوایل دهه 80 ایده تاسیس بورسی برای انجام معاملات نفت طی فرآیندی مشترک میان وزارتخانه های نفت و اقتصاد شکل گرفت. در فاز نخست برای محقق شدن این ایده در اواخر بهمن 1386 مبادلات فرآورده های نفت و پتروشیمی در بازار سرمایه آغاز گردید.

از سویی با وجود زیرساختهای موجود در صنعت برق کشور که آن را از کشورهای منطقه متمایز میسازد، همزمان با فعالیتها در راستای شکل گیری بورس نفت، لزوم راه اندازی بورس برق در ادامه توسعه بازار برق کشور احساس شد. در خرداد 87 شورای عالی بورس موافقت اصولی خود را با تاسیس بورس برق اعلام نمود. در این بین تشکیل بازاری منسجم برای در بر گیری همه کالاهای از جنس انرژی و تشکیل بورسی جامع و واحد برای معاملات انواع حاملهای انرژی پیشنهاد شد.

تلاشها برای ورود نفت و سایر حاملهای انرژی به بازار سرمایه و تعیین قیمت این محصولات در بورس ، اوایل سال 1390 شکل دیگری یافت. در این سال شورای عالی بورس تصمیم گرفت بورسی را با محوریت حاملهای انرژی شکل دهد.

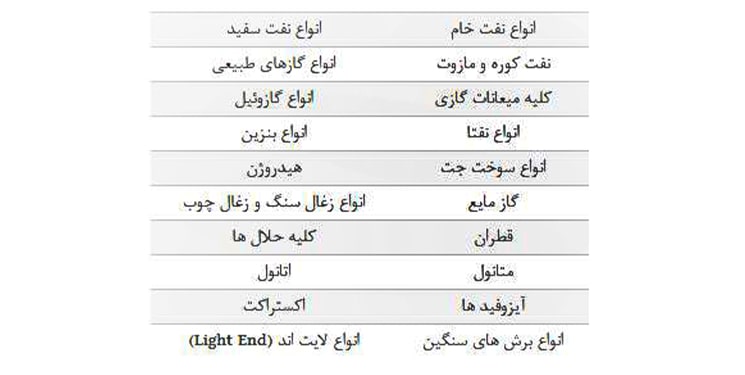

شورای عالی بورس و اوراق بهادار در جلسه 30/3/1390 با تجمیع درخواستهای جداگانه برای راه اندازی بورس نفت و برق به راه اندازی بورس انرژی رای داد. بر این اساس بورس انرژی به عنوان چهارمین بورس کشور جهت عرضه محصولات نفت و مشتقات نفتی ، برق، گاز طبیعی ، زغال سنگ ، حق آلودگی و سایر حاملهای انرژی شکل گرفت.

متعاقب صدور مجوز فعالیت بورس انرژی و برای تعیین گروههای سهامداری این بورس، سازمان بورس و اوراق بهادار، فراخوانی را در تاریخ 5/4/1390 جهت مشارکت نهادهای مالی و فعالان صنعت نفت ، گاز و فراورده های نفتی، برق و با قید ترکیب 60 درصد نهادهای مالی ، 20 درصد فعالان صنعت برق و نفت و 20 درصد عموم مردم و سقف 5/2 درصد برای هر متقاضی منتشر نمود.

انواع بازارهای بورس انرژی

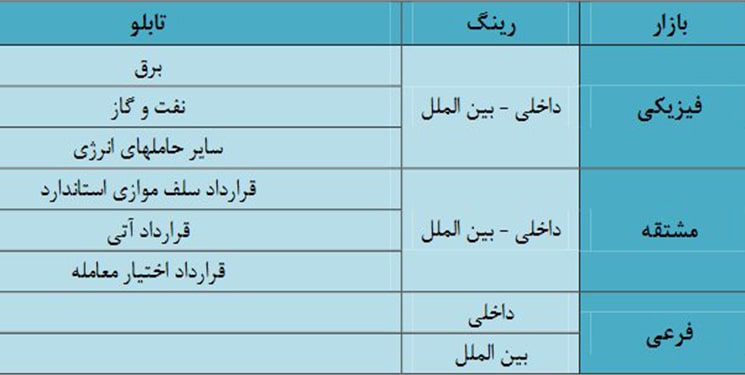

بورس انرژی دارای سه بازار فیزیکی، مشتقه و فرعی میباشد. بازار فیزیکی شامل سه تابلوی برق، نفت و گاز، و تابلوی سایر حاملهای انرژی و بازار مشتقه شامل سه تابلوی قرارداد سلف موازی استاندارد، قرارداد آتی و قرارداد اختیار معامله میباشد.

انواع بازارهای برق (از حیث کالا)

- بازار انرژی

- خدمات جانبی

- انتقال

- بازار انرژی: بازار معاملات خود توان مصرفی به بازار انرژی موسوم است. معاملات برق در بورس انرژی همان معاملات توان ظاهری برق محسوب میشود. گرچه قرار است در فازهای آينده بازار خدمات جانبی و انتقال نیز در اين بورس صورت گیرد.

- بازار خدمات جانبی: همان بازار توان راکتیو و خدمات رزرو و ظرفیت و ساير خدماتی که برای حفظ توان ظاهری در شبکه مورد نیاز است.

- بازار انتقال: بازاريست که در آن خدمات انتقال انرژی الکتريکی مورد معامله قرار میگیرد.

انواع بازارهای برق (از حیث زمانی)

- بازار سلف: قرارداد سلف قراردادی است که در آن خريدار و فروشنده کالا برای زمان تحويل معین در آينده و مقدار مشخصی از کالا به قیمت توافقی به تفاهم میرسند. اين نوع بازار قرار است در بورس انرژی ايران راه اندازی گردد.

- بازار روز بعد: در اغلب بازارهای برق برای تولید و مصرف در ساعات روز بعد برنامه ريزی میشود اين بازار در ايران به بازار روزفروش معروف است.

- بازار لحظهای: با توجه به تغییرات سمت بار و سمت تولید ايجاد تعادل در بازهها زمانی کمتر از يک ساعت نیز الزامیست. در بورس انرژی در فاز اول قرار است که معاملات سلف برق تحت عنوان سلف موازی استاندارد صورت گیرد و معاملات برق از سه روز جلوتر به بعد امکان پذیر است و معاملات بازار روز بعد و بازار لحظهای فعلا در بورس انرژی مورد معامله قرار نخواهد گرفت.

مشخصات قراردادهای سلف موازی استاندارد برق

در بورس انرژی قراردادهای سلف موازی استاندارد دارای خصوصیاتی است که اطلاعات آن در زير آمده است.

مشخصات “قرارداد سلف موازی استاندارد” کالای برق در “دورههای مصرف” معین و “دورههای تحویل” مشخص

نحوه و فرآیند انجام معاملات در بورس انرژی

مشتريان بورس انرژی اهم از خريداران و فروشندگان موظفند که قبل از انجام معاملات در بورس اقدام به اخذ کد نمايند.

فرآيند انجام کار به اين صورت است:

متقاضیان با مراجعه به شرکت مديريت شبکه برق ايران، فرم تکمیل شده و ممهور «معرفی نامه جهت درخواست کد خاص برای معاملات برق در بورس انرژی» را از آن شرکت دريافت مینمايند. سپس با تکمیل فرمهای :

- احراز هويت مشتری

- درخواست کد معاملاتی

- بیانیه ريسک ( موجود در دفاتر شرکتهای کارگزاری و بخش بازارها فرمها در وبسايت شرکت بورس انرژی)

نسبت به اخذ کد معاملاتی از طريق شرکتهای کارگزاری دارای مجوز فعالیت در بورس انرژی اقدام نمايند. لازم به ذکر است متقاضیان بايد در هنگام مراجعه به شرکتهای کارگزاری، مدارک و اطلاعات مندرج دربند ب ماده 21 دستورالعمل معاملات کالا و اوراق بهادار مبتنی بر کالا در بورس انرژی شامل موارد ذيل را جهت ارائه به همراه داشته باشند:

- اطلاعات در خصوص اساسنامه، شناسه ملی، شرکتنامه، آگهی روزنامة رسمی درخصوص تأسیس وآخرين تغییرات آن، آگهی آخرين تغییرات مديران وصاحبان امضای مجاز، ترکیب سهامداران، مالکان يا شرکاء بالای ده درصد، مؤسسان، اعضای هیأت مديره و مديرعامل، بازرسان، حسابرسان ونشانی اقامتگاه آنان؛

- اطلاعات مربوط به حساب بانکی مرتبط بامعاملات کالا يا اوراق بهادارمبتنی بر کالا

- اطلاعات درمورد حجم معاملات قبلی

- اصل مدرک شناسايی صاحبان امضای مجاز شامل شناسنامه وکارت ملی وکپی مصدق تمامی صفحات مدارک مذکور

پس از دريافت کد معاملاتی مشتريان می توانند اقدام به معامله نمايند. برای معاملات، مشتريان موظفند قبل از شروع تالارهای بورس انرژی سفارش خريد خود را به کارگزار ارسال نمايند.

سفارشهای برق چهار نوع است:

- بار پايه

- کم باری

- میان باری

- پرباری

زمان بازگشايی و سررسید قراردادها:

- روزانه : سه روز قبل

- هفتگی : سه هفته قبل

- ماهانه : يک ماه قبل

- فصلی : يک فصل قبل

- سالیانه : يکسال قبل

زمان سررسید تمام قراردادهای فوق ، تا سه روز قبل از موعد تحويل است.

وضعیتهای اعمال: منظور از وضعیتهای اعمال همان اعتبار سفارش و نحوه حضور سفارش در تالار معاملاتی بورس میباشد که عبارتند از:

الف) همه يا هیچ: در اين حالت چنانچه دستور به طور کامل قابل اجرا باشد، اجرا شده و در غیر اين صورت در تالار معاملات باقی میماند تا زمانی که قابلیت اجرا به شکل کامل را پیدا نمايد به طور مثال فرض نمايید که يک تولید کننده، سفارش فروش 21 مگاوات را با شرايط همه يا هیچ در تالار بورس وارد نمايد در اين صورت سیستم معاملات (کلیرينگ) بورس تا زمان سررسید دستور سعی در فروش همه 21 مگاوات دارد. چنانچه دستور در اين فاصله به طور کامل اجرا نشد از سیستم تالار بورس خارج میگردد. اين نوع وضعیت اعمال از آنجايی که تولید برق تقسیم پذير نیست کاربرد زيادی برای فروشندگان در بازار برق دارد.

ب) تمام يا بخشی: در اين حالت سفارشات میتوانند به شکل جزيی نیز با سفارشات طرف مقابل حتی با نسبتها کمتری از کل سفارش اولیه نیز معامله شوند. در اين حالت بخش اعمال نشده از قرارداد در تالار بورس باقی میماند. اين نوع سفارش کاربرد زيادی برای خريداران بازار برق دارد.

ج) پر کن يا بکش: در اين حالت چنانچه تمام سفارش در يک زمان خ اص انجام نشود از تالار معاملات خارج می شود.

د) پر کن و بکش: در اين حالت چنانچه تمام يا بخشی از سفارش در يک زمان خاص انجام نشود قسمت باقیمانده از تالار معاملات خارج میشود.

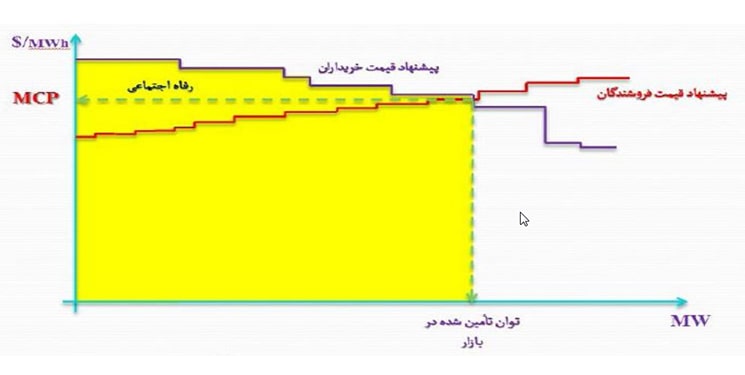

مکانیسم قیمت گذاری در بورسهای برق

هر بورس برقی مهمترين بخش فرآيند کشف قیمت است. کارايی و شفافیت عملیات بورس به فرآيند کشف قیمت وابسته است. اين فرآيند شامل دو بخش مهم است:

- روش فروش (Bidding Methodology)

- فلسفه قیمت گذاری (Pricing Philosophy)

بخش اول يعنی Bidding Methodology به دو شکل انجام می شود:

الف)

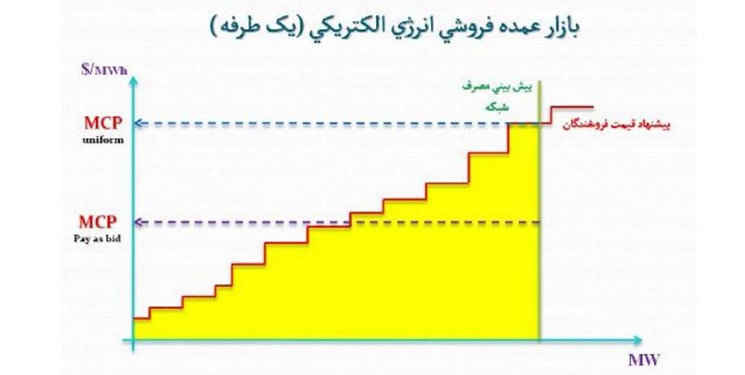

در اين روش، قیمتها توسط عرضهکنندگان به بازار ارائه میشوند و بخش تقاضا، پیشنهاد قیمت نمیدهد. در اين روش بر اساس سفارشات ارائه شده به بازار و با توجه به تقاطع منحنی تقاضا و عرضه کل، قیمتها تعادلی در بازار به دست میآيند که به آن MCP میگويند به حجم به دست آمده در اين قیمت هم، حجم تعادلی بازار میگويند.

ب) Double Side Bidding : در اين روش مصرفکنندگان نیز اقدام به ارائه پیشنهاد قیمت همراه با حجم مورد تقاضا میدهند.

در مورد فلسفه قیمت گذاری هم میتوان قیمت گذاری برای عرضه کنندگان را به دو شکل زير تعريف نمود:

الف) قیمت گذاری مستقیم (یکنواخت): در اين روش قیمتگذاری تمامی عرضهکنندگان، قیمت تلاقی عرضه و تقاضا را دريافت میکنند. يا به عبارتی همه عرضهکنندگانی که قیمت پیشنهاديشان از قیمت تسويه کننده بازار يعنی MCP (uniform) کمتر است قیمت MCP (uniform) را دريافت می کنند.

ب) قیمتگذاری تبعیضی: در اين روش به همه عرضه کنندگانی که قیمتشان از MCP (uniform) کمتر می باشد بر اساس قیمت پیشنهادی خودشان پرداخت میگردد قیمت میانگین دريافتی عرضه کنندگان برابر MCP ( pay as bid ) خواهد بود .

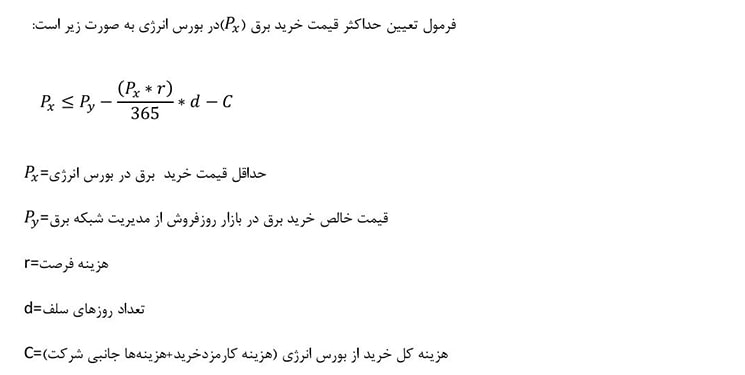

اصول اقتصادی پیشنهاد قیمت در بورس انرژی

شرکتهای توزيع برق به عنوان خريدار اين کالا در بورس انرژی بايد توجه کنند که قیمتگذاری مناسبی برای خريد داشته باشند. از آنجايی که اين شرکتها می توانند برق خود را به صورت سلف از بورس انرژی تهیه نمايند و يا در بازار روز فروش از طريق مديريت شبکه برق، برق مورد نیاز خود را تهیه نمايند، لذا بايد توجه کنند هنگام خريد از بورس انرژی با قیمت جايگزين که همان قیمت دريافتی مديريت شبکه می باشد روبرو هستند، البته اين قیمت بايد عاری از هرگونه هزينه انتقال و يا اتلاف باشد که برابر با قیمت خالص جايگزين برق خريداری شده از بورس است.

از آنجايیکه خريد از بورس انرژی به صورت سلف است و شرکتهای توزيع بايد مبلغ نقد برای خريد اين کالا پرداخت نمايند لذا اين مبلغ دارای هزينه فرصت است که بر اساس تعداد روزهای سلف و نرخ هزينه فرصت r محاسبه میگردد. نرخ هزينه فرصت هر عددی می تواند باشد ولی بايد از نرخ بهره بانکی بزرگتر باشد (چون اگر پول خريد برق در حساب بانکی بماند نرخ بهره بانکی به آن تعلق میگیرد).

نرخ هزينه فرصت در واقع بهترين نرخ بازدهی سرمايه خريد برق برای شرکت می باشد که بايد برابر يا بزرگتر از نرخ بهره بانکی باشد.

فرمول پايین فرمول تعیین حداکثر قیمت خريد است و قیمت معامله حتما بايدکوچکتر مساوی اين قیمت باشد .

![]()

ابزارهای مشتقه در بازار برق

در بورس انرژی قرار است در فازهای بعدی ، علاوه بر سلف موازی استاندارد برق ، ابزارهای مشتقه ديگری همچون قراردادهای آتی برق ( Future Contract ) و اختیار معامله ( Option ) نیز معامله گردد. اين ابزارها از مهمترين ابزارهای مشتقه در بازارهای مالی محسوب می شوند که نقش مهمی در بورس ها مطرح دنیا از جمله بورس ها انرژی اروپا و آمريکا ايفا می نمايند . لذا آشنايی با اين ابزارهای مالی و نحوه کارکرد آنها برای مديران صنعت برق حائز اهمیت است.

در اين بخش به معرفی اين دو ابزار مشتقه خواهیم پرداخت :

معرفی قرارداد آتی

معاملهگر با خريد يک قرارداد آتی متعهد می شود که کالايی را در سررسید با شرايط مشخص و قیمت مشخص مبادله نمايد. خريدار قراردار آتی متعهد به خريد کالا در سرسید و فروشنده قرارداد آتی متعهد به فروش محصول در سررسید است. برای جلوگیری از امتناع طرفین از انجام قرارداد، طرفین به صورت شرط ضمن عقد متعهد میشوند مبلغی را به عنوان وجه تضمین، نزد اتاق پاياپای بگذارند و متعهد میشوند متناسب با تغییرات قیمت آتی، وجه تضمین را تعديل کنند و اتاق پاياپای از طرف آنان وکالت دارد متناسب با تغییرات، بخشی از وجه تضمین هر يک از طرفین را به عنوان اباحه تصرف و در اختیار ديگری قرار دهد و او حق استفاده از آن را خواهد داشت تا در سررسید با هم تسويه کنند.

در بازار آتی دو عنصر وجود دارد :

- متعهد فروش

- متعهد خريد

متعهد فروش شرکت A طی قرارداد آتی متعهد میگردد که دارايی پايه (مثلا 01 مگاوات برق بار پايه ) 2 ماه بعد (فرضاً 1397/07/30) به قیمت الان بازار آتی مثلا به ازا ء هر مگاوات 16000 ريال به متعهد خريد شرکت B که تعهد خريد دارد تحويل دهد.

اگر متعهد خريد و فروش قیمت قرارداد را قبول نمايند اين قرار داد بین اين دو منعقد می گردد. درواقع يک قرارداد آتی برق بین اين دو شرکت شکل گرفته است. فعلا نوعی قرارداد سلف بین خريدار و فروشنده شکل گرفته است؛ با اين تفاوت که خريدار ، ارزش معامله را در تاريخ انعقاد قرارداد به فروشنده پرداخت نمی کند بلکه متعهد خريد و متعهد فروش هر دو نفر در اين قرارداد آتی درصدی از ارزش معامله را فرضاً 20 درصد نزد اتاق پاياپای بورس انرژی خواهند گذاشت (که به آن وجه تضمین گفته میشود) .

حال اگر فردای همان روز قیمت بازاری قراردادآتی ( 01 مگاوات برق بارپايه تحويلی 1397/07/30) 16500 ريال گردد آنگاه متعهد فروش به علت اينکه همین محصول را ديروز به قیمت 16000 ريال فروخته است به ازا ء هر مگاوات 50 ريال ضرر کرده است. لذا مبلغ 500*10000 = 500000 ريال از وجه تضمین متعهد فروش، شرکت A برداشت و به حساب وجه تضمین متعهد خريد، شرکت B اضافه خواهد شد. و برعکس ، اگر قیمت 15500 ريال گردد مبلغ 500 هزار ريال از حساب متعهد خريد، شرکت B برداشت و به حساب متعهد فروش، شرکت A واريز خواهد شد. به اين عملیات تسويه روزانه حسابها يا اصطلاحا Mark to Market گويند . اين عملیات تسويه روزانه تا زمان سررسید قرارداد آتی يعنی 1397/07/30 ادامه خواهد داشت .

هر کدام از طرفین قرارداد می تواند قبل از سررسید به سه روش زير از تعهد خود خارج شوند :

- الف) واگذاری قرارداد به شخص ديگر (اخذ موقعیت معکوس) قبل از سررسید

- ب) تحويل يا دريافت محصول در زمان سررسید

- ج) تسويه نقدی قرارداد در سررسید

فرض کنید قیمت قرارداد آتی يک هفته بعد از انعقاد قرارداد 17500 ريال گردد آنگاه متعهد خريد شرکت B در هر مگاوات 1500 ريال سود کرده است اگر متعهد خريد بخواهد از بازار خارج شود می تواند يک قرارداد آتی ديگری منعقد نمايد با اين تفاوت که تعهد فروش يگیرد در اين صورت متعهد خريد موقعیت کلی خود را بسته و از بازار خارج می گردد. و در مجموع 1500 ريال در هر مگاوات سود برده است . در اصطلاح به اين عمل اخذ موقعیت معکوس برای بستن قرارداد و خارج شدن از بازار می گويند. لازم به ذکر است اين روش معمول ترين روش تسويه قراردادهای آتی است و تقريبا 99 درصد قراردادهای آتی به اين روش تسويه می شود.

حال فرض کنید هیچ يک از شرکت ها A و B قرارداد آتی خود را تا سررسید قرارداد تاريخ 1397/07/30 با اخذ موقعیت معکوس نبندند آنگاه آنها مجبور خواهند شد قرارداد را يا تسويه نقدی نهايی و يا تسويه فیزيکی کنند.

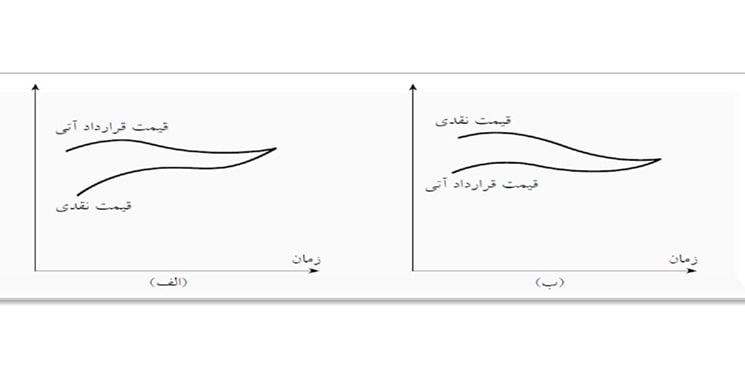

نکته مهم: قیمت قرارداد آتی در روز سررسید حتما با قیمت نقدی در بازار برابر خواهد بود.

فرض کنید قیمت نقدی برق دربازار در تاريخ 1397/07/30، برابر با 15000 ريال باشد در اين روز قیمت آتی برق نیز حتما 15000 ريال خواهد بود ، آنگاه شرکت A که دو ماه قبل قرارداد آتی 10 مگاوات برق با شرکت B با قیمت 16000 ريال منعقد نموده است و متعهد فروش نیز بوده است در هر مگاوات 1000 ريال سود کرده است و به حساب وجه تضمین اش 1000*10000 = 1,000,000 ریال

واريز و از حساب شرکت Bهمین مقدار پول برداشت خواهد شد و در نهايت قرارداد تسويه نقدی می شود.

اگر شرکت های A و Bتوافق کنند که تسويه فیزيکی انجام دهند در اين صورت شرکت A از بازار به قیمت 15000 ريال برق تهیه خواهد کرد و به شرکت B تحويل می دهد ولی شرکت B موظف است 16000 ريال در هر مگاوات به شرکت A پرداخت نمايد. در اين صورت شرکت A به میزان 10,000,000 ریال از اين قرارداد سود خواهد برد.

نتیجه سود و زيان نحوه تسويه در سررسید در هر دو روش يکی است. بنابراين به علت هزينه ها بیشتر تسويه فیزيکی معامله گران ترجیح می دهند در سررسید تسويه نقدی نمايند.

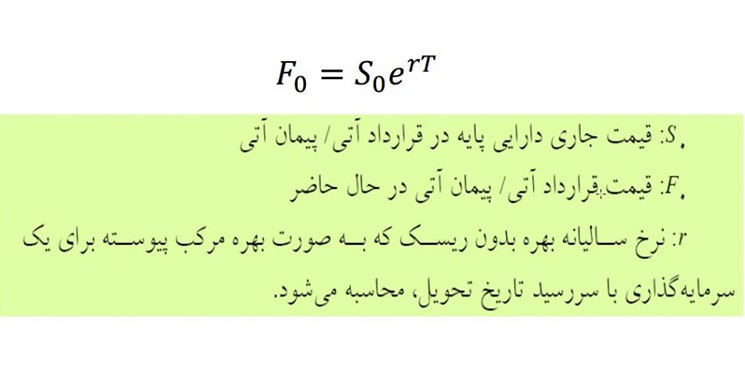

قیمت قرارداد آتی یک کالا بر چه اساسی تعین می گردد؟

فرمول قیمت قرارداد آتی به صورت زير می باشد :

اثرات رفاهی – هزینه بهره قیمت نقدی کالای مورد نظر + قیمت نقدی کالای مورد نظر= قیمت قرارداد آتی

يعنی قیمت قرارداد آتی مثلا برق کاملا وابسته به قیمت نقدی آن خواهد بود و تقريبا برابر با قیمت نقدی خواهد بود گرچه ممکن است درصدی بیشتر از قیمت نقدی باشد.

در قرارداد آتی برق به علت اين که هزينه های انبارداری وجود ندارد فرمول قیمت قرارداد آتی به صورت زير است :

فرمول و نمودار قیمت آتی

بازیگران بازار آتی چه کسانی هستند؟

- سرمايه گذاران

- پوشش دهندگان ريسک ( Hedger )

- آربیتراژگران

سرمايه گذاران: سرمايه گذاران افرادی هستند که به منظور سرمايه گذاری اقدام به انعقاد قرارداد آتی میکنند و از تغییرات قیمت قرارداد آتی منتفع میشوند. مثلا شخصی با تصور اینکه مثلا قیمت برق هفته ديگر حتما رشد مینمايد، اقدام به اتخاذ موقعیت خريد در بازار آتی برق میکند و آنگاه منتظر می ماند تا هفته ديگر. اگر قیمتها همان طور که او پیش بینی کرده بود رشد کند آنگاه او از اين معامله سود خواهد برد ولی ا گر قیمتها کاهش يابد او متضرر خواهد شد. حضور اين افراد سبب نقدشوندگی و کارايی بیشتر بازار خواهد شد.

پوشش دهندگان ريسک ( Hedger ): اشخاص پوشش دهنده ريسک در معاملات آتی در واقع علاقمند به حذف ريسک نوسان قیمت از کالا بوده و يا تلاش مینمايند تاريسک نوسان قیمت را به حداقل برسانند. نقش هجینگ در واقع به گونهای مانند عملکرد بیمه بوده تا از ضرر و زيان معامله گر آتی جلوگیری نمايد.

بنابراين ماهیت معاملات آتی ايجاد فرصتهای بیمهای و امنیت اقتصادی در برابر نوسانات قیمت کالا برای طبقات تجار، تولیدکنندگان و نیز واسطههای تولیدی خواهد بود. پوشش ريسک به فرد معامله گر آتی، اين امکان را میدهد تا قیمت و سپرده معاملات آتی خود را پیشاپیش برنامهريزی نموده و از ضرر بالقوه پیش بینی نشده و يا رقابت سنگین دربازار معاملات رهايی يابد.

لذا يک معاملهگر با عمل پوشش ريسک خود، موقعیت جديدی در بازار معاملات آتی کسب نموده که میتواند برخلاف يا مساوی موقعیت و يا از نظر قیمت در بازار نقدی کالا باشد.

برای روشن شدن اين مساله مثالی عددی را ارائه می دهیم: فرض کنید شرکت لوله سازی A طی قراردادی با يک شرکت گازی متعهد می گردد 2 ماه آينده 1000 تن لوله تولید نمايد فرضا با قیمت هر کیلو 24000 ريال اين شرکت لوله سازی برنامه ريزی مینمايد که از ماه آينده تولید را شروع نمايد و برای تولید اين مقدار لوله به 1200 تن ورق فولادی نیاز دارد.

قیمت ورق فولادی در حال حاضر 14000 ريال است و شرکت لولهسازی با توجه به اين قیمت اقدام به انعقاد قرارداد نموده است ولی اگر قیمت ورق فولادی در ماه آينده که شرکت لوله سازی A قصد خريد 1200 تن را دارد ناگهان 20000 ريال شود آنگاه اين شرکت عملا از اين قرارداد متضرر میگردد.

برای پوشش ريسک نوسانات قیمت ورقهای فولادی، شرکت لولهسازی A ، وارد بازار آتی ورقهای فولادی شده و موقعیت تعهد خريد 1200 تن (12 قرارداد 10 تنی آتی) ورق فولادی میگیرد، قیمت قرارداد آتی ورق بايد عددی نزديک به قیمت نقدی آن باشد مثلا 15000 ريال.

آنگاه در ماه آينده قیمت قرارداد آتی فولاد 21000 ريال (چون قیمت نقدی آن 20000 ريال شده است) می شود. در اين صورت شرکت A با بستن قرارداد آتی 6000 ريال در هر کیلو سود برده است ولی در بازار نقدی چون مجبور است 6000 ريال بیشتر از آن چیزی که برای ورق فولادی برآورد کرده بود بپردازد ضرر کرده است.

در اين صورت سود و زيان بازار آتی و نقدی همديگر را خنثی نموده و از متضرر شدن شرکت لوله سازی A ممانعت به عمل می آيد.

قراردادهای اختیار معامله

به طور کلی می توان قراردادهای اختیار معامله را به دو دسته تقسیم کرد :

- اختیار خريد

- اختیار فروش

يک اختیار خريد در واقع اين حق (و نه الزام) را به دارندهی آن میدهد که دارايی موضوع قرارداد را با قیمت معین و در تاريخ مشخص يا قبل از آن بخرد. به همین ترتیب يک اختیار فروش به دارندهی آن اين حق را میدهد که دارايی موضوع قرارداد را با قیمت معین و در تاريخ مشخصی و يا قبل از آن بفروشد.

قیمتی که در اين قرارداد ذکر می شود قیمت توافقی يا قیمت اعمال و تاريخ ذکرشده در قرارداد را، اصطلاحا سررسید اختیار معامله گويند.

اختیار خريد يا فروش هر کدام به دو حالت اروپايی و آمريکايی تقسیم میشود. قرارداد اختیار اروپايی فقط در تاريخ سررسید قابلیت اعمال دارد در حالی که قرارداد اختیار آمريکايی در هر زمانی قبل از تاريخ سررسید يا در تاريخ سررسید قابل اعمال است. لازم است بر اين نکته تاکید کنیم که يک ورقهی اختیار معامله به دارنده آن حق يا اختیار انجام کاری را میدهد نه اينکه او را ملزم به انجام کاری کند. اين ويژگی وجه تمايز ورقه اختیار معامله از قراردادهای آتی است.

دارنده اختیار خريد امکان اين انتخاب را دارد که دارايی پايه را با قیمت معین و در زمان معین در آينده بخرد يا خیر. ولی دارنده اختیار خريد بايد هزينه اختیار معامله يا قیمت قرارداد اختیار را بپردازد.

در بازارهای اختیار معامله چهار نوع معامله گر وجود دارد :

- خريداران اختیار خريد

- فروشندگان اختیار خريد

- خريداران اختیار فروش

- فروشندگان اختیار فروش

نحوه پوشش ریسک

نحوه پوشش ريسک در قراردادهای اختیار معامله بسیار ساده است معاملهگران میتوانند با خريد قراردادهای اختیار خريد و فروش و پرداخت قیمت آن در برابر نوسانات قیمت دارايی پايه خود را بیمه نمايند.

نظرات کاربران